Anlagerenditen: Wellenritt wegen Euro und Krise

Das Anlagejahr 2010 hat für die Pensionskassen gut begonnen. Die Griechenland- und Eurokrise wurde jedoch zum Spielverderber. Die bis Mitte Jahr erwirtschafteten Renditen gingen verloren und die Kassen starteten wieder bei Null. In der zweiten Jahreshälfte drehten die Finanzmärkte wieder in den positiven Bereich und die Kassen erzielten im Durchschnitt Renditen um die 3 Prozent.

Dabei trübte der starke Schweizer Franken die Anlagerenditen erheblich. So verloren die Kassen beim US-Dollar rund 10 Prozent, beim Euro sogar 15 Prozent. Die einzelnen Anlageklassen entwickelten sich ganz unterschiedlich. Der Weltaktienindex legte aus Schweizer Sicht lediglich 1 Prozent zu. Der Weltobligationenindex verlor sogar knapp 4 Prozent. Mit Anlagen in Schweizer Franken, vorab Immobilien, aber auch Obligationen und Aktien verdienten die Kassen im letzten Jahr mehr.

Die Anlagerendite im letzten Jahr reichte bei den Kassen zur Verzinsung der Alterskapitalien aus. Für höhere Reserven und eine Verbesserung des Deckungsgrades blieb nicht viel übrig. Auch die anvisierten Zielrenditen zwischen 3 bis 5 Prozent wurden nicht erreicht, bei einigen Kassen sogar ganz deutlich nicht.

Kassen mit grösserem Aktien- und Immobilienanteil erzielten tendenziell bessere Renditen. Ein hoher Frankenanteil und das Absichern von Fremdwährungsrisiken haben sich zusätzlich gelohnt. So verbuchte die Meta (56 Prozent Aktienanteil) mit 6,1 Prozent die höchste Anlagerendite. Bei den unabhängigen Kassen erzielten nur noch Profond, Vita und PKG mit 4,2 bis 4,41 Prozent überdurchschnittliche Renditen. Die Anlagerendite der unabhängigen Sammel- und Gemeinschaftsstiftungen lag im letzten Jahr zwischen 2,5 und 3,5 Prozent. Der Referenzindex (Pictet-Index 25-plus) wurde von den allermeisten unabhängigen Kassen nicht erreicht.

Die schlechtesten Anlageresultate erzielten Groupe Mutuel und PK Pro mit Renditen unter 1,5 Prozent. Auch Grano und PK Profaro schnitten mit 1,7 Prozent schlecht ab. Diesen Kassen wurde der hohe ungesicherte Fremdwährungsanteil von 20 bis 26 Prozent zum Verhängnis.

Ein Grossteil der unabhängigen Sammel- und Gemeinschaftsstiftungen weist mit 100 bis 108 Prozent eine Überdeckung auf. Nur einzelne Kassen haben den 100 Prozent-Deckungsgrad noch nicht erreicht. Die Meta Sammelstiftung befindet sich trotz sehr gutem Anlageergebnis mit 82 Prozent weiterhin in einer erheblichen Unterdeckung. Bei allen Kassen liegt der angestrebte Zieldeckungsgrad von 110 bis 115 Prozent weiterhin in weiter Ferne.

Die Kassen der grossen Lebensversicherer mit Vollversicherungsmodell verfolgen traditionell eine konservative Anlagepolitik mit hohem Obligationen- und Immobilienanteil und geringem Aktien- und Fremdwährungsanteil. Dieser Anlagemix bescherte der Swiss Life und Axa Winterthur im letzten Jahr überdurchschnittliche Anlagerenditen.

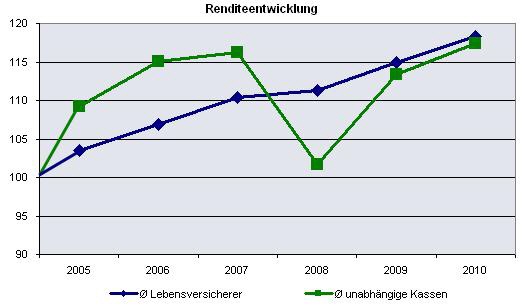

Im langjährigen Vergleich zeigt sich, dass Anlagerisiken ungenügend entschädigt worden sind. Kassen mit tieferen Anlagerisiken erzielten in den letzten zehn Jahren eine klar höhere Rendite. Das Renditedilemma zeigt sich, indem die angestrebten Zielrenditen mit wenigen Ausnahmen auch im Zehnjahresvergleich klar verfehlt wurden. Diese Vermögenserträge fehlen, um die Leistungsversprechen von morgen zu erfüllen. Das trifft die aktiven Versicherten gleich doppelt. Die Alterskapitalien werden tiefer verzinst und das Resultat ist ein tieferes Endaltersguthaben. Sinkende Rentenumwandlungssätze führen so zu klar tieferen künftigen Altersrenten.

Alle Kassen stehen bei der Anlagetätigkeit der nächsten Jahre vor grossen Herausforderungen. Die Schulden- und Fremdwährungskrise ist keineswegs überstanden und die Tiefzinsphase drückt zusätzlich auf die dringend notwendigen Renditen.

Die vom Bundesrat jährlich verordnete Mindestverzinsung und die Kapitalgarantie der Lebensversicherer mit dem Vollversicherungsmodell zwingen die Kassen, einen grossen Teil in Obligationen anzulegen. Die aktuell tiefen Zinsen reichen aber nicht aus, die Rentenversprechen zu finanzieren. Zudem wissen wir, dass Staatsanleihen keineswegs risikolos sind. Kursgewinne auf Obligationen durch sinkende Zinsen fallen weg. Im Gegenteil, steigende Zinsen bescheren den Kassen Verluste. Das akute Zinsänderungsrisiko, die zunehmenden Schuldnerrisiken und nicht zuletzt das Inflationsrisiko machen Obligationen für Pensionskassen unattraktiv.

Die Ausweichmöglichkeit auf andere Anlageklassen wie Immobilien oder Aktien bleibt aus Risikoüberlegungen beschränkt. Insbesondere für die Kassen der grossen Lebensversicherer mit dem Vollversicherungsmodell wird das künftige Anlageumfeld zur ernsthaften Herausforderung. Hier stehen tiefe Vermögenserträge hohen Leistungs- und Garantieversprechen gegenüber.